Die Best-in-Class-Strategieportfolios

Frei übersetzt bedeutet Best-in-Class = Klassenbester. In den Neutralis Best-in-Class Strategien werden Investmentfonds und ETFs nach diesem Ansatz ausgesucht. Hierbei spielt zudem auch die strategische Asset Allokation eine wesentliche Rolle.

Dabei werden TOP-Fonds einer Region (z.B. USA oder Europe etc.) und einer Kategorie (z.B. Value oder Growth sowie Small Caps oder Large Caps etc.) analysiert und ausgewählt.

Sie haben aktuell die Auswahl aus zwei BiC-Strategien:

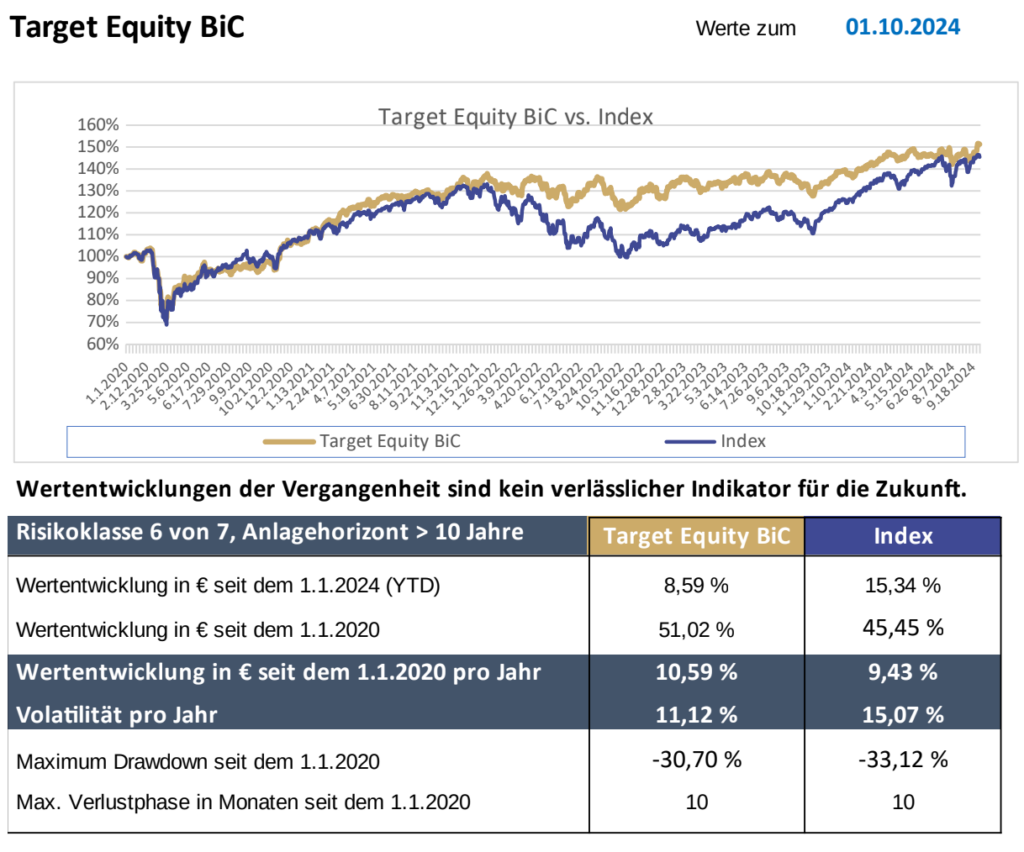

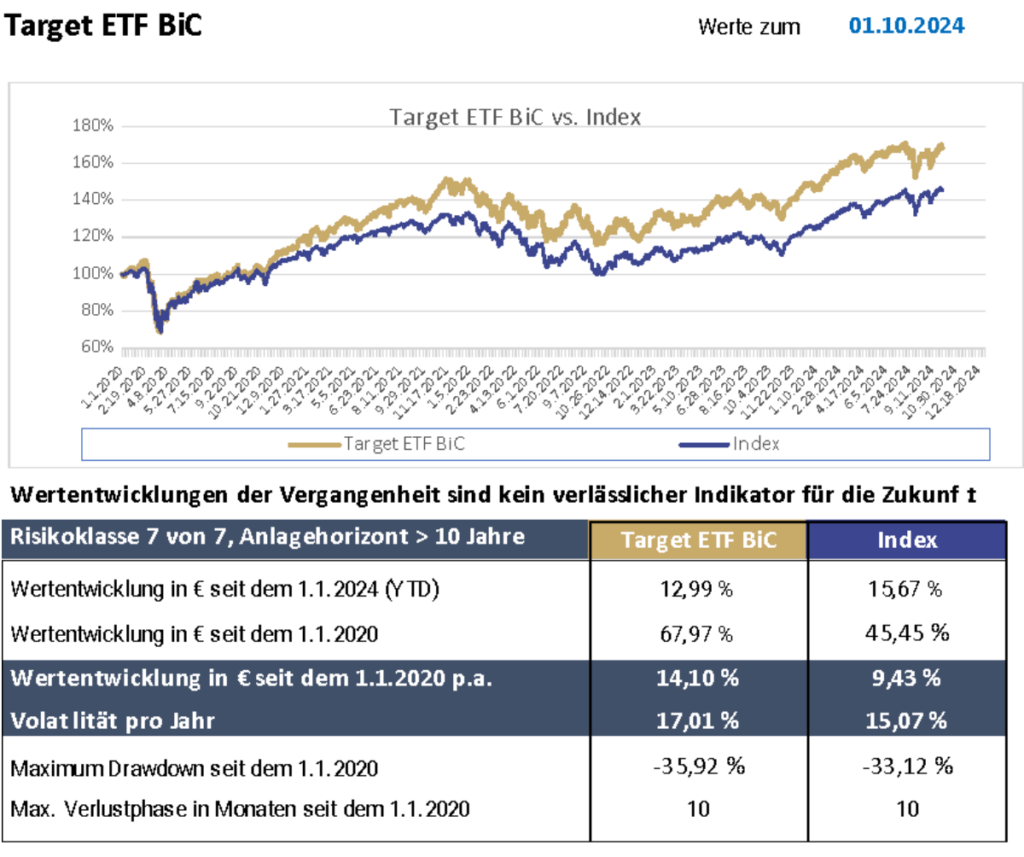

Während in Target Equity BiC aktiv gemanagte Fonds eingesetzt werden, kommen in Target ETF BiC ausschließlich ETFs, also passiv gemanagte Fonds, zum Einsatz.

Bei beiden BiC-Strategien handelt es sich um rein Aktienstrategien. Es sind unbedingt die Risikoklassen sowie die Anlagehorizonte zu beachten !

Um Ihnen das bisherige Rendite-Risikoprofil der 5 Neutralis-Strategien im Gesamtzusammenhang näher zu bringen, haben wir zum Download eine grafische Darstellung für Sie erstellt, die wir auf Quartalsbasis aktualisieren.

Target Equity BiC : Die aktiven Investmentfonds

| Die Investmentfonds von Target Equity BiC | |

|---|---|

| 1. FAST - Global Fund A-ACC-USD | 10% |

| 2. Fidelity Funds Asia Pacific Opportunities Fund A Acc (EUR) | 20% |

| 3. Value Intelligence Fonds AMI | 20% |

| 4. ACATIS AI Global Equities A | 10% |

| 5. Comgest Growth Europe Cap. | 20% |

| 6. S4A US Long I | 20% |

Target ETF BiC : Die ETFs

| Die ETFs von Target ETF BiC | |

|---|---|

| 1. Xtrackers LPX Private Equity Swap UCITS ETF 1C | 10% |

| 2. Xtrackers DAX UCITS ETF 1C | 10% |

| 3. Lyxor ETF MSCI World Information Tech. TR | 20% |

| 4. L&G Battery Value-Chain UCITS ETF USD Acc. ETF | 10% |

| 5. iShares MSCI World UCITS ETF (Acc) | 20% |

| 6. iShares Core S&P 500 - B UCITS ETF (Acc) | 20% |

| 7. WisdomTree Artificial Intelligence UCITS ETF - USD Acc | 10% |

Die hinterlegten Fünf-Jahrescharts vergleichen die Fonds mit dem DAX (blau) und einer 10%igen Verzinsung (hellgrün).

Für die Neutralis Strategieportfolios ist der Fondsselektor Rolf Klein zuständig. Die Aufgaben eines Fondsselektors ist zu verstehen, wie die ausgesuchten Zielfonds funktionieren. Fonds, die in der Vergangenheit gute Renditen erwirtschaftet haben, laufen nicht zwangsläufig im jeweiligen, aktuellen Marktumfeld. Hier ist Fachwissen und langjährige Erfahrung notwendig.

Die Zusammensetzungen können sich mit der Zeit verändern, wenn es die Marktgegebenheiten erfordern. Depotinhaber(innen) erhalten hierfür eine Information von der Depotbank. Mir Ihrer Zustimmung würde Ihr Depot aktualisiert.

Wie sich die zwei Strategien entwickelt haben?

Durch den Klick des Buttons zur Depoteröffnung kommen Sie zum Auswahlmenü. Hier klicken Sie bitte auf „Modellportfolio-Auswahl“. Durch einen Klick auf Ihr Wunschportfolio sehen Sie den historischen Kurs- bzw. Renditeverlauf. Dort gelangen Sie auch zur Online-Depoteröffnung.

Anderes als die aktiv gemanagte Fonds-Vermögensverwaltungen, werden Strategieportfolios nicht permanent überwacht oder bei Bedarf ad-hoc angepasst.

Vielmehr unterliegen sie regelmäßigen Rebalancings (Anpassungen), welche die ursprünglich festgelegten Fonds-Quoten immer wieder durch entsprechende Adjustierungen wieder her und damit dauerhaft sicher stellen.

Infos zur Online-Depoteröffnung

Zur Depoteröffnung

Gebühren/Gutschriften

Zu unterstreichen ist die Unabhängigkeit bei der Fondsauswahl. Anleger erhalten die sogenannten KickBacks (Provisionen der Zielfonds) zu 100 % erstattet. So kommt es unter Umständen dazu, dass der Anleger keine oder nur sehr geringe externe Netto-Kosten hat.

Ausgabeaufschläge (Agien) fallen auch nicht an = 100 % Depotrabatt!

Gebühren:

- Service-Gebühren: 1,0 % zzgl. MwSt. (1,19 % inkl. MwSt.) pro Jahr

- Ausgabeaufschläge (Agien) fallen keine an, auch nicht beim Tausch von Fonds

- Gebühren für Strategieportfolios: 0,15 % pro Jahr

- Depotbankgebühr: 45 € pro Jahr

Gutschriften:

- Provisionen (KickBacks) werden zu 100 % erstattet

Beispiel: Service-Gebühr 1,19 % pro Jahr abzüglich Gutschriften von z.B. 0,6 % entsprechen in diesem Beispiel nur noch 0,59 % Netto-Service Gebühr pro Jahr. - Bei ETFs fallen keine KickBacks an!