Die Core-Satellite-Strategieportfolios

Die drei Core-Satellite-Strategieportfolios der Neutralis wurden im Januar 2020 durch den Neutralis- Gründer und erfahrenen Fondsselektor Rolf Klein aufgelegt.

Core-Satellite-Strategien sind geprägt von der erfolgreichen Verbindung wert-orientierter Kern-Investitionen (Core-Investments) mit risikofreudigeren Einzelinvestitionen, die entsprechend als „Satelliten“ bezeichnet werden und den renditeorientierten Anteil des Portfolios darstellen. Im Rahmen von fondsbasierten Core-Satellite-Strategien sind die „Satelliten“ meist aktiv gemanagte Fonds, die höhere Renditebeiträge liefern sollen und sich auf das Gesamtportfolio aufgrund niedriger Korrelationen mit den Core-Investments diversifizierend auswirken.

Bei der Bildung der Strategieportfolios wurde großer Wert darauf gelegt, bei identischem Anlageuniversum eher defensiv orientierten Investoren eine ebenso attraktive Anlagemöglichkeit zu bieten, wie offensiver orientierten.

Erreicht wird dies mit der komplementären 70/30- und 30/70-Gewichtung von handverlesenen Investmentfonds, wobei 3 Core-Fonds 3 Satellite-Fonds gegenüberstehen.

Details zu den Zielfonds und ihren Wertentwicklungen

Die hinterlegten Charts vergleichen die Fondsentwicklungen mit einer 3 %-igen

und 5 %-igen Wertentwicklung.

| Die Core Fonds |

|---|

| 1. Aquantum Active Range |

| 2. Alphatrend Fund |

| 3. JPMorgan Funds-Europe Equity Absolute Alpha Fund |

Die hinterlegten Fünf-Jahrescharts vergleichen die Fonds mit dem DAX (blau) und einer 10 %-igen Verzinsung (hellgrün).

| Die Satellite Fonds |

|---|

| 1. Fidelity Funds - Asia PacificOpportunities |

| 2. FAST Global Fund |

| 3. Wagner & Florack Unternehmerfonds |

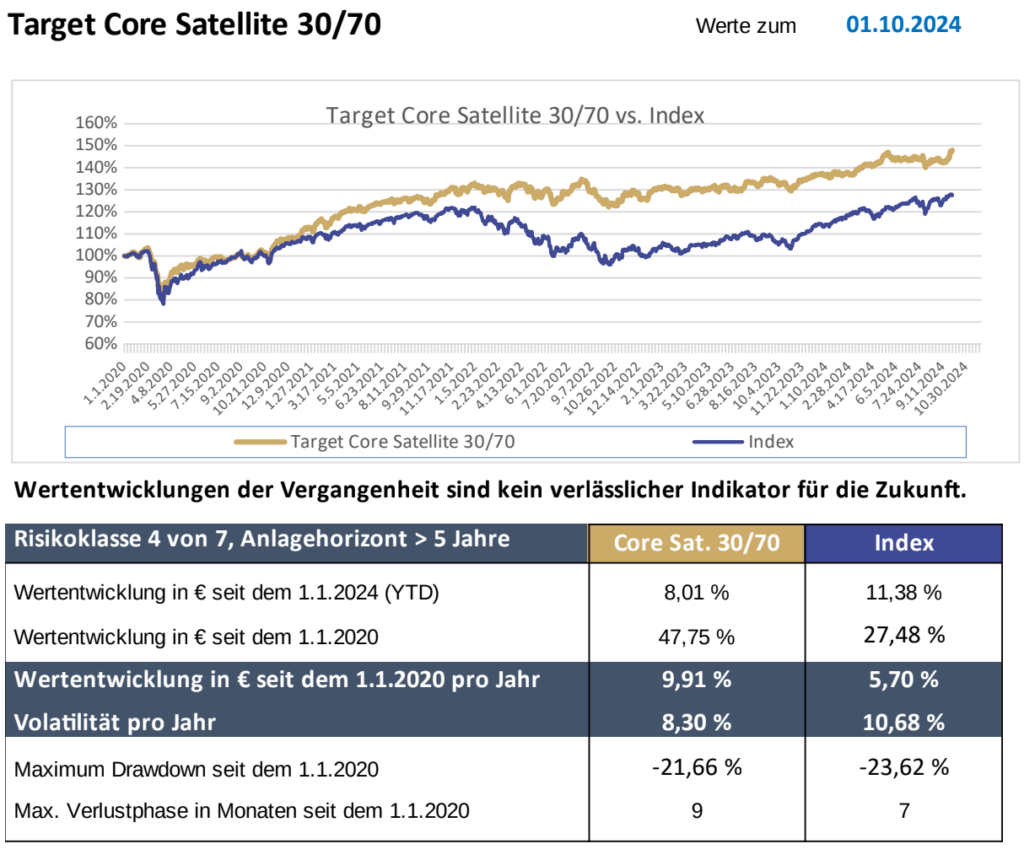

Um Ihnen das bisherige Rendite-Risikoprofil der 5 Neutralis-Strategien im Gesamtzusammenhang näher zu bringen, haben wir zum Download eine grafische Darstellung für Sie erstellt, die wir auf Quartalsbasis aktualisieren.

Ergänzend dazu gibt es „in der Mitte“ der Strategie die 50:50-Gewichtung, was zu den folgenden 3 Ausprägungen und ihren zugehörigen Details führt:

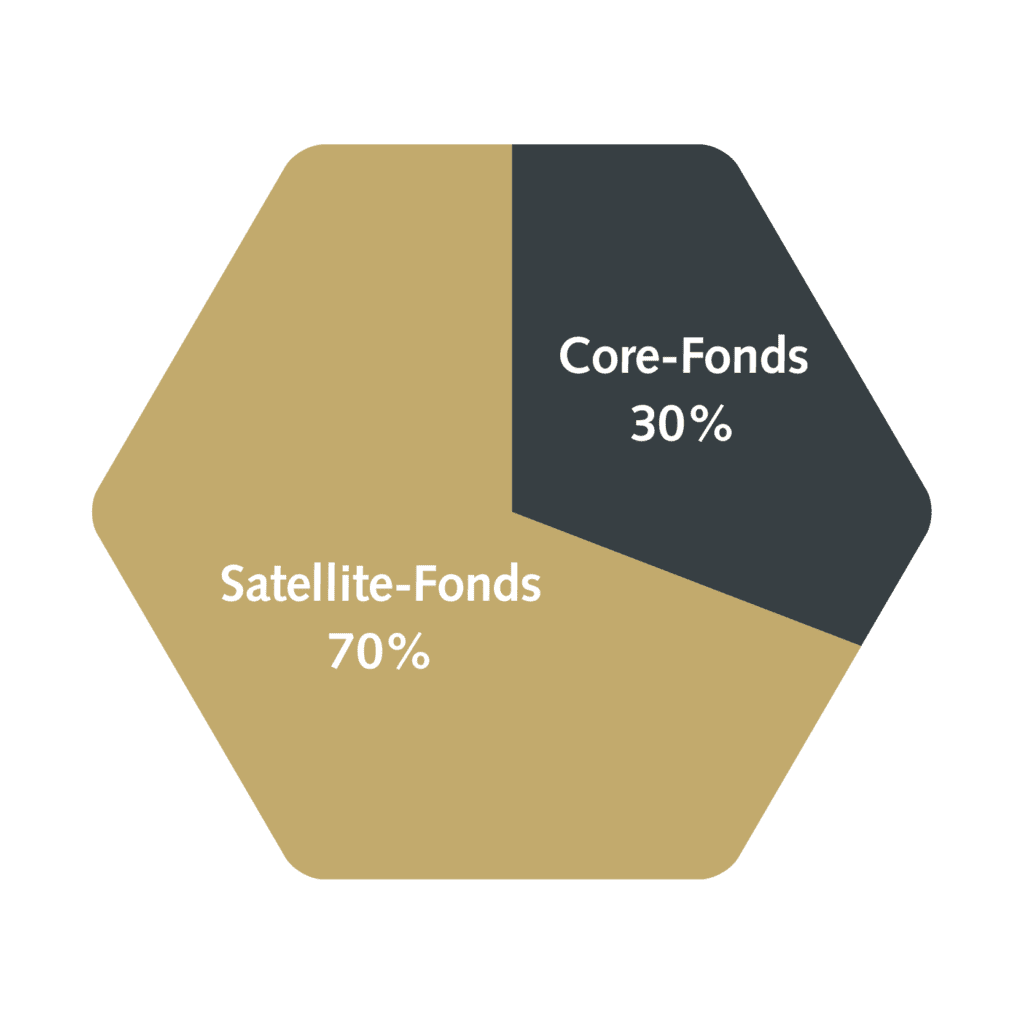

1. Target-Core-Satellite 30/70

Bestehend aus 30 % Core-Fonds plus 70 % Satellite-Fonds

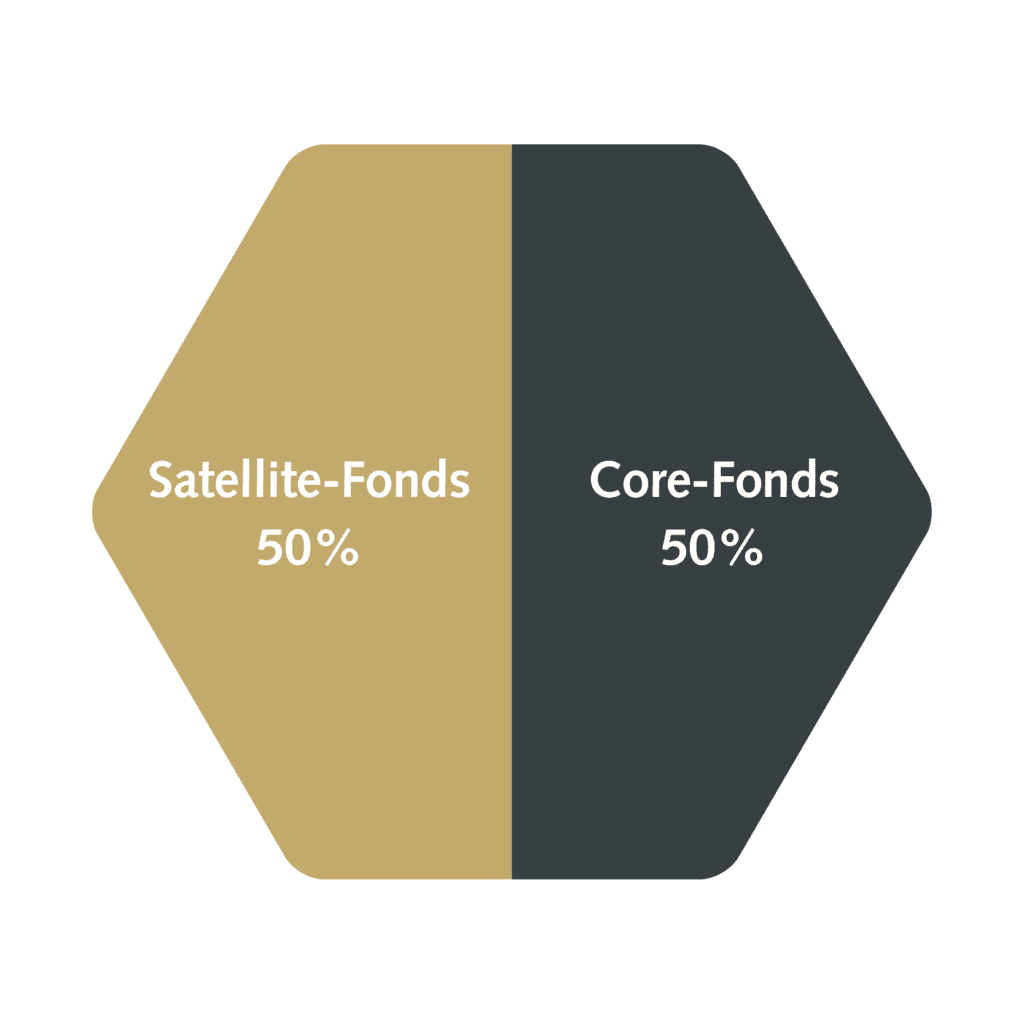

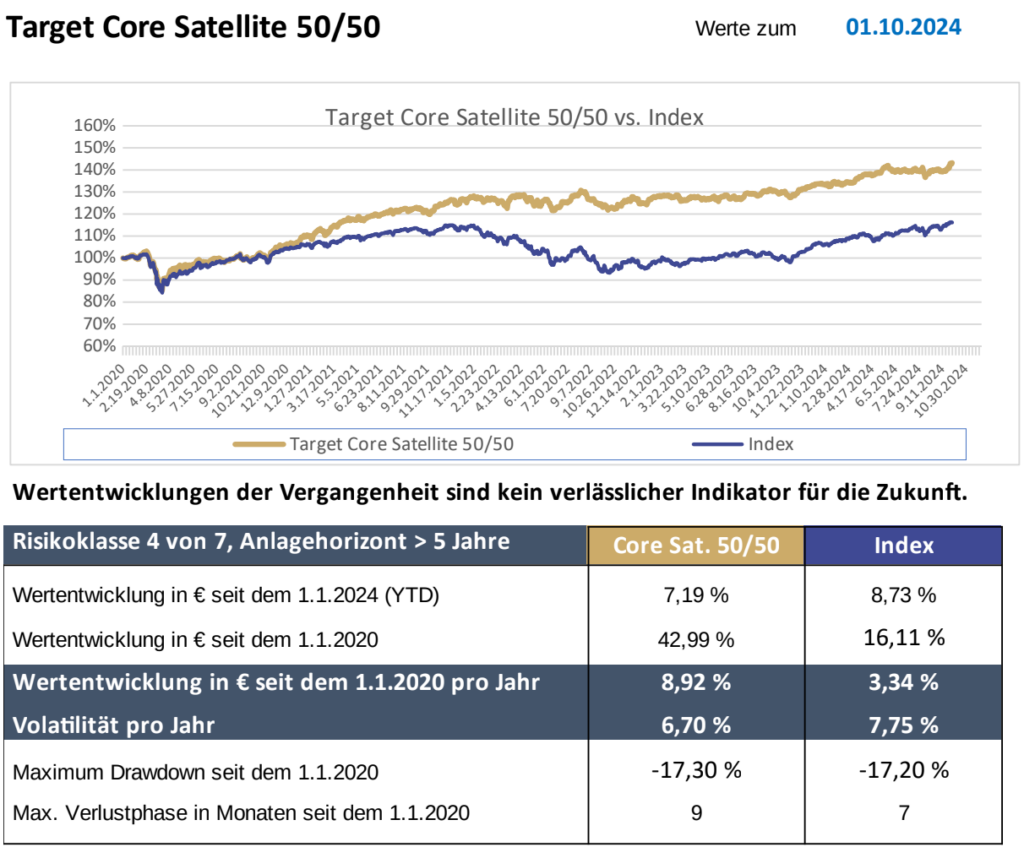

2. Target Core-Satellite 50/50

Bestehend aus 50 % Core-Fonds plus 50 % Satellite-Fonds

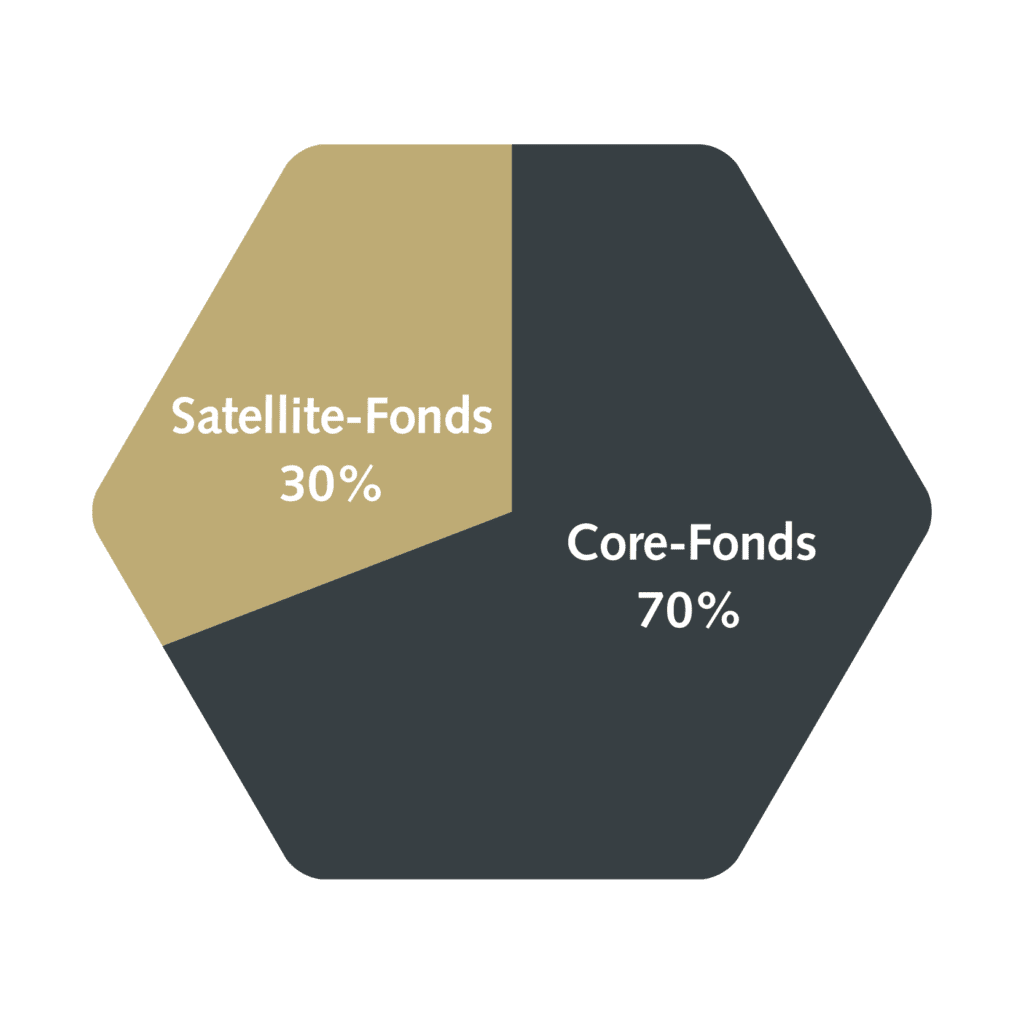

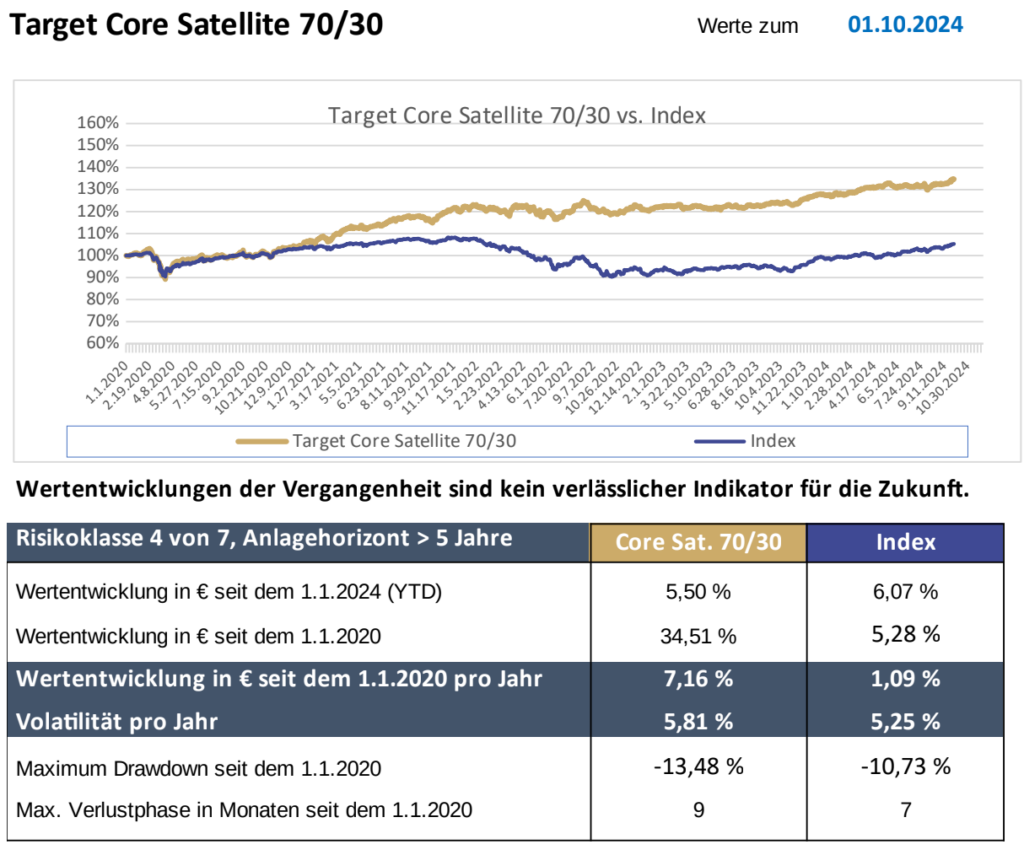

3. Target Core-Satellite 70/30

Bestehend aus 70 % Core-Fonds plus 30 % Satellite-Fonds

1. Target Core-Satellite 30/70

2. Target Core-Satellite 50/50

3. Target Core-Satellite 70/30

Anders als die aktiv gemanagte Fonds-Vermögensverwaltungen, werden Strategieportfolios nicht permanent überwacht oder bei Bedarf ad-hoc angepasst.

Vielmehr unterliegen sie regelmäßigen Rebalancings (Anpassungen), welche die ursprünglich festgelegten Fonds-Quoten immer wieder durch entsprechende Adjustierungen wieder her und damit dauerhaft sicher stellen.

Infos zur Online-Depoteröffnung

Zur

Depoteröffnung

Gebühren/Gutschriften

Zu unterstreichen ist die Unabhängigkeit bei der Fondsauswahl. Anleger erhalten die sogenannten KickBacks (Provisionen der Zielfonds) zu 100 % erstattet. So kommt es unter Umständen dazu, dass der Anleger keine oder nur sehr geringe externe Netto-Kosten hat.

Ausgabeaufschläge (Agien) fallen auch nicht an = 100 % Depotrabatt!

Gebühren:

- Service-Gebühren: 1,0 % zzgl. MwSt. (1,19 % inkl. MwSt.) pro Jahr

- Ausgabeaufschläge (Agien) fallen keine an, auch nicht beim Tausch von Fonds

- Gebühren für Strategieportfolios: 0,15 % pro Jahr

- Depotbankgebühr: 45 € pro Jahr

Gutschriften:

- Provisionen (KickBacks) werden zu 100 % erstattet

Beispiel: Service-Gebühr 1,19 % pro Jahr abzüglich Gutschriften von z.B. 0,6 % entsprechen in diesem Beispiel nur noch 0,59 % Netto-Service Gebühr pro Jahr. - Bei ETFs fallen keine KickBacks an!