Effizientes Schenkungsmanagement

Private Wealth Police: Ihr reibungsloser Vermögenstransfer.

Die Private Wealth Police ermöglicht Ihnen Ihr in Liechtenstein strukturiertes Vermögen per Federstrich an Ihre Liebsten zu verschenken. Denn verschenkt wird Vermögen wie bei der Überschreibung von Firmenanteilen mittelbar und prozentgenau über die Anteile an der Private Wealth Police. Technisch bedeutet dies, dass die Versicherungsnehmer-Eigenschaft an die beschenkte Person ganz oder teilweise übertragen wird.

Genau dann, genau so viel und genau so wie Sie dies für richtig halten.

Auf Wunsch und bei entsprechender Gestaltung auch mit der Möglichkeit, die Kontrolle über die Anlagestrategie und Entnahmen so lange zu behalten, bis sie diese gezielt aus der Hand geben möchten oder später vererben.

Denn die oft auch etwas verkürzt als >99/1-Modell< bezeichnete Lösung, sichert Ihnen Ihr Gestaltungs- und Vetorecht genau so lange, wie Sie dies wollen. Damit Sie dabei voll handlungsfähig bleiben – z.B. um die Anlagestrategie selbst anzupassen, Ein- und Auszahlungen frei zu steuern oder Bezugsrechte zu änderen – ist es nicht un-üblich, dass die Person, die eine Schenkung erhält, Ihnen zuvor eine entsprechende Verfügungsvollmacht erteilt.

So können Sie Ihre Vermögensnachfolge über das Fürstentum Liechtenstein klar, effizient und sicher regeln. Denn mehr braucht es formell fast nicht. Fast, denn für die verlässliche Aktenlage aller beteiligten Personen empfehlen wir unseren Kunden stets, ihren Steuerberater die Schenkungsanzeige oder Schenkungssteuererklärung regeln zu lassen.

So geht effizientes Schenkungsmanagement mit der Private Wealth Police

Praxisbeispiele der Private Wealth Police

„Prognosen sind schwierig, vor allem, wenn sie die Zukunft betreffen“ Mark Twain

Die Frage, ob und wenn ja wann die Erbschaftssteuer erhöht wird, ist angesichts der weiter wachsenden Verschuldung Deutschlands und der EU-Haftungs-und Schuldenunion ebenso relevant, wie die Überlegung, ob und wann eine Vermögenssteuer eingeführt wird.

Um es klar zu sagen: Wir wissen es auch nicht!

Die Erhöhung der Schenkung- und Erbschaftsteuer sowie ggf. zusätzlich eine Vermögenssteuer, dürfte jedoch breite gesellschaftliche Akzeptanz finden und auch vergleichsweise leicht umsetzbar sein.

Vor diesem Hintergrund zwei hierzu relevante Tatsachen:

- Die Bemessungsgrundlage dürfte sich weiter an der Person als Vermögens- und Rechtsträger orientieren, kombiniert mit dem Prinzip der Steuerprogression.

Auch darum scheint uns die aktive Nutzung von Schenkungssteuerfreibeträgen sinnvoll. Denn sie verteilt familiäres Vermögen auf mehrere Köpfe und kann so zu einer wichtigen Maßnahme Ihres Vermögensschutzes werden.

2. Aus den oben genannten Gründen sprechen wir längst mit Kunden und Interessenten, die sich fragen, ob in bewusster Akzeptanz der heutigen Steuersätze Schenkungen oberhalb der bisher gültigen Freibeträge sinnvoll sein könnten.

Wer entsprechend vermögend ist und so weitsichtig denkt, sollte unseres Erachtens über einen klugen Mittelweg nachdenken, um sich nicht später zu ärgern.

Sechs starke Vertragsvorteile - mit Praxistipps

Der Ganzlebentarif (Whole-Life-Tarif) ermöglicht Ihnen die strategischen Themen Vermögensmanagement, Vermögenstransfer und Hinterbliebenenschutz langfristig und klug zu kombinieren.

Das Preismodell der PWP besticht durch faire Abschluss- und Servicegebühren und für den Risikotarif gilt jeweils das Alter der jüngsten versicherten Person (Günstigkeitsprinzip).

Hoch effizientes Schenkungs-Management ermöglicht Ihnen einen reibungslosen Vermögenstransfer. Auf Wunsch auch ohne Kontrollverlust bzgl. der Anlagestrategie und Entnahmen.

Die Termfix-Regelung sichert für Sie den alters- und entwicklungs-gerechten Vermögenstransfer an die Jüngsten Ihrer Liebsten. Kostenlos und ohne Testamentsvollstrecker, jederzeit änderbar und hoch effizient.

Der Insolvenzschutz Liechtensteins setzt international Maßstäbe, denn Depots von Versicherungen sind durch das VAG und die solide Insolvenzordnung des Fürstentums stark geschütztes Sondervermögen.

Wählen Sie ein Depot in Liechtenstein oder in Deutschland. Beide Lösungen bieten Ihnen sehr große Anlageuniversen, die Befreiung von Ausgabeaufschlägen und moderate Depot- und Transaktionskosten.

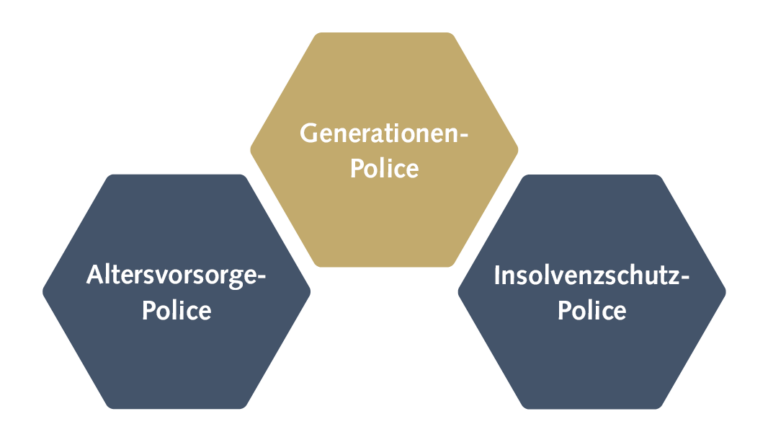

Auf der Basis ihrer vertraglichen Vorteile und der drei überzeugenden Steuervorteile (deutsches Steuerrecht) haben sich am Markt die folgenden 3 Policen-Klassiker etabliert:

Die Altersvorsorge-Police

… zur steuerlich optimierten Altersvorsorge mit starkem Hinterbliebenenschutz

Die Generationen-Police

… zum steuerlich optimierten Vermögenstransfer, z.B. an Kinder, Enkel und Ur-Enkel.

Die Insolvenzschutz-Police

… zur weitsichtigen und insolvenzsicheren Vermögensabgrenzung für Unternehmer & Top-Manager.

Die 3 Klassiker der Private Wealth Police

Zusätzliche Informationen

Vienna-Life

Die Vienna-Life Lebensversicherung AG ist die Liechtensteiner Tochter der börsennotierten Vienna Insurance Group, deren Ursprung in der 1824 gegründeten königlich-kaiserlichen Brandschadenversicherung liegt.

Liechtenstein

Als international renommierter Finanzplatz mit AAA-Rating ist das von Staatsschulden komplett freie Fürstentum Liechtenstein außerhalb der Europäischen Union und unterliegt nicht den Risiken der Schulden- und Haftungsunion (Stichwort: ESM)

Gebühren & Formulare

Neutralität, Transparenz und eine auf Langfristigkeit angelegte Vertrauensbeziehung prägen unsere Arbeit. Hier gelangen Sie zu den wichtigen Gebühren & Formularen zu unserer Arbeit